关注“金科应用研院”,回复“礼包”

领取风控资料合集

消费金融行业在2017年进入发展高峰后,受限于逐渐趋严的监管政策以及2020年的疫情冲击,进入了行业洗牌和业务调整阶段。

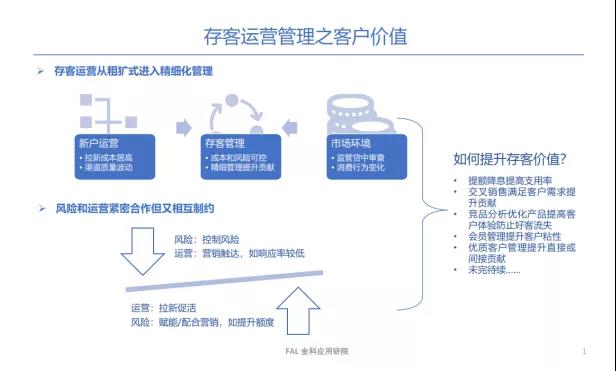

随着金融机构对新客获取更加谨慎,客户消费观念和消费信心趋向保守,无论是持牌的金融机构还是导流方,均逐渐加大投入资源运营存量客户。

如何以客户价值目标、客户体验为过程对客户进行精细化管理是各机构越来越重视的内容。

风险人员通过数据有效量化和控制风险,运营人员通过开发渠道及开展各种活动进行拉新和促活。一般来讲,风险和运营之间相互促进同时也互相制约,但是在贷中的存量客户管理环节,相对于贷前两者则能更好的结合。

贷中存量客户管理,其实不应局限于长期限单笔或者循环额度产品中,小额且多频借款产品其实也应着重存量运营。

贷中管理从功能划分上有额度定价、提现、账户管理等,从类别划分上有对存客正向和负向管理两种。笔者主要是根据过往经验和思考,整理一些存客正向管理中提升价值的方法和思路,希望对读者有所帮助。

存客正向管理的思路汇总

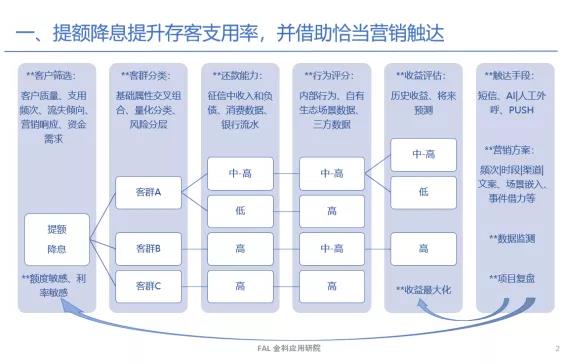

(一) 提额降息是提升存客支用率较为直接有效的方法,有效筛选客户是方案成功的基础;

(二) 交叉销售流程可繁可简,重视过程中的重要节点效果,逐步达到满足客户需求提升贡献目标;

(三) 额度定价及交叉销售,均需要借助恰当营销触达手段与客户沟通;

(四) 结合竞品分析和用户调研,先从优化产品要素方面提升客户满意度,防止好客户流失;

(五) 分阶段逐步开展用户洞察、建立并完善会员管理;

01提额降息

1.1 概述

有效提额降息能起到很多正向作用,如提升客户支用率,进而促进资产的增长和收益,同时也加强客户粘性即提升忠诚度。前期数据探索分析,方案制定和评估,客户触达方式及营销方案等动作,均需要不断测试、复盘优化、与方案迭代。

一般做存量客户管理时都需要先根据项目目的设置业务准入规则,然后从风险角度针对是贷中正向还是负向的管理,有所侧重的使用不同方法进行好坏客户的筛选,挑选差客户只需要命中某些预警或者是触碰某条规则即可。

而对于挑选好客户则需要从还款能力和意愿等多个维度考虑,另外还需要从运营角度和客户生命周期维度进行二次筛选,比如捞回促活项目是需要剔除活跃客户,或营销资源有限时需剔除低响应客户等。

另外还需要根据业务实际应用场景进行合理客群划分,并考虑客户行为和心理,即客群划分变量要有一定的解释性。

要达到组内特征相似,组与组之间有明显差异,以及需要考虑未来一段时间内客群划分结果的稳定性,每个客群基数也要足够,并根据实际业务应用,针对客群差异化设置客户处置方法和匹配营销资源。

1.2 框架介绍

1.3 举例说明

以贷中营销促动中提额方案为例介绍开发流程和一些要点:

1.3.1 客户分析

1) 业务准入:如果针对已支用客户,为保证有足够的观察期,需筛选客户在本机构的借款时长;如果针对授信但未支用客户,需考虑其授信距今时长,再剔除特殊名单等;

2) 客户筛选:使用内外部数据的变量+模型从多方面评估客户质量,防止出现对好客户提额后带来的边际收益不足所引发的风险,同时也需要注重信贷行为和人行征信信息的贷款需求探索,比如从本机构行为变量或客户画像标签中选择即将流失,而在三方信息中发现存在资金需求度较高的客户;

3) 客群分类:为了根据客群特征更有针对性的设置额度计算方法,建议筛选提额名单后需要再进行客群分类。

从分类方法上,比如使用如年龄、地域等当前有效的静态基础属性交叉组合划分;比如根据征信近期是否正常缴纳社保公积金进行拆分。

那么在后续还款能力评估时,就可以使用缴纳公积金推算收入,但需要考虑地区缴纳比例不同及最高额限制;比如当自有实际消费场景或者客户贷款期限短贷款频次偏高时,可考虑使用RFM模型进行客群价值划分,找出价值较高的客户给予较多的资源倾向。

当探索没有较好的分群方法时,可使用决策树或者是模型分进行客户风险分层,然后与生命周期维度的如最近一次支用时长进行交叉分组,只要分群有意义且符合业务目的就行。

1.3.2 方案制定

1) 基础额度:授信额度的重点在于评估客户的月度最大还款能力,可通过收入减去负债估计,对于收入估计,建议优先深入探索征信中房车贷、公积金、信用卡方面的数据。需要使用客户当前有效的内外部信贷和消费等行为信息,因为从数据分析贷前区分能力较好的变量大多已不适用于贷中,从行为心理上分析,客户还款意愿尤其受多头借贷和违约成本,以及较为客观的还款能力都会随时间有所变化;

2) 调额系数:基础额度一般是根据最高可承受能力给予了最高额度,经常会根据一定的额度件均,以及风险指标要求,需要根据风险区分能力较好的模型分或者单调性较好的多头类变量进行一定程度的限额;

3) 评估测算:不同应用场景的方案评估的指标有所差异,通用的指标有额度分布、逾期率、支用率,当方案设计有充足时间时,可增加损失收益的评估指标,比如通过短期客户表现结合历史情况及整体逾期后的回收率,测算资产预期损失,当可收集到更多数据,如营销运营成本/资金成本/数据成本/催收成本/一些分摊成本,可进行成本收益的测算。

1.3.3 触达方案

1) 触达方式:通过短信、AI或人工外呼、PUSH等手段告知客户,并考虑推送时间和频次,另外借助品牌与活动营销同步提额,效果会比单纯的触达客户更好;

2) 营销响应:当营销资源有限时,建议使用营销响应模型挑选响应率高的客群,或者简单通过分析活跃客户特征,或者是客户最近一次支用多长时间后再支用比例就急剧下降等,挑选借款意愿较强的客户进行营销;

3) AB对照组:随机分组留有不做处置的对照组,虽然数据上随机,但需要考虑实际业务中是否有其他干扰信息。

如果你喜欢、想要看更多的干货类型的文章,可以关注公众号【金科应用研院】并设为星标🌟,顺便转发分享~

感谢您看到这里微信公众号【金科应用研院】对话框回复“小福利”,领取粉丝专属优惠券。